根據中房指數系統寫字樓租金指數對全國重點城市主要商圈寫字樓租賃樣本的調查數據,2021年三季度,全國重點城市主要商圈寫字樓平均租金為4.76元/平方米/天,環比微漲0.13%。從不同商圈表現來看,三季度寫字樓租金環比上漲的商圈占51.3%,租金環比下跌的商圈占47.5%,1.3%的商圈租金環比持平。

從行業宏觀環境來看,進入三季度后,我國經濟運行繼續保持恢復態勢,前三季度GDP同比增長9.8%,兩年平均增長5.2%。但受國內疫情、汛情沖擊,以及上年同期基數升高影響,部分主要經濟指標同比增速有所放緩。從三大需求來看,凈出口快速增長,消費平穩增長,投資穩定恢復。從服務業運行情況來看,前三季度服務業增加值同比增長9.5%,兩年平均增長4.9%,持續發揮“主引擎”作用。服務業企業生產經營穩定向好,9月,全國服務業生產指數同比增長5.2%,兩年平均增長5.3%;服務業景氣回升明顯,9月,服務業商務活動指數為52.4%,重回擴張區間。

整體來看,盡管受疫情散點爆發、汛情、臺風等因素影響,部分區域租賃活動有所減弱,但經濟穩定恢復為寫字樓市場帶來有力支撐,三季度寫字樓市場需求繼續有序釋放,業主方預期改善,寫字樓市場整體平穩運行,租金環比微漲0.13%。

寫字樓租金指數運行分析

1. 租金變動:2021年三季度重點城市主要商圈寫字樓租金環比微漲0.13%

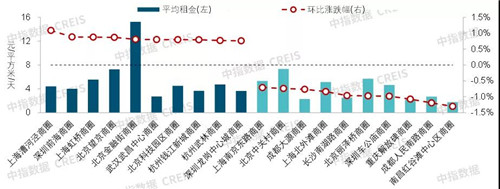

圖:2019年二季度-2021年三季度全國重點城市主要商圈寫字樓平均租金及環比變化

數據來源:中指數據CREIS

根據全國重點城市主要商圈寫字樓租賃樣本的調查數據,2021年三季度,全國重點城市主要商圈寫字樓平均租金為4.76元/平方米/天,環比微漲0.13%。近年來,寫字樓市場進入新一輪調整期,部分城市新增供應持續增加,但需求動力不足,供大于求態勢加劇。2019年三季度起,重點城市主要商圈寫字樓平均租金連續六個季度環比下跌,尤其是2020年初新冠肺炎疫情爆發,經濟下行嚴重沖擊寫字樓市場,2020年二季度寫字樓租金環比跌幅達到最大。2020年三季度起,寫字樓市場逐漸克服疫情不利影響,市場活躍度逐步恢復,租金環比跌幅連續兩個季度收窄,并于2021年一季度企穩。整體來看,2021年前三季度,重點城市主要商圈寫字樓平均租金波動較小,市場逐漸回歸平穩運行態勢。

2. 商圈表現:51.3%的樣本商圈寫字樓租金環比上漲,上海漕河涇、深圳前海等商圈漲幅較大

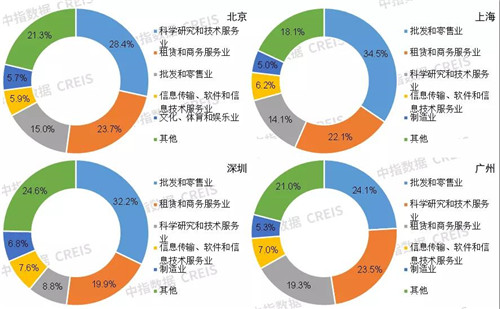

圖:2021年三季度寫字樓租金環比漲跌幅較大的商圈

數據來源:中指數據CREIS

2021年三季度,51.3%的商圈寫字樓租金環比出現上漲,“北交所”成立、浦東“引領區”新政發布、前海合作區擴容等積極因素利好企業發展,帶動部分一線城市商圈寫字樓租金上漲。TMT、金融、專業服務業企業依舊是寫字樓市場的租賃主力,醫藥及生命科學行業也發展迅速,這幾類企業存在擴租或升級辦公條件的需求,同時相關商圈租金上漲。具體來看,在寫字樓租金環比上漲的商圈中,上海漕河涇商圈漲幅最大,為1.09%,深圳前海、上海虹橋、北京望京等17個商圈租金環比漲幅在0.5%(含)以上,廣州環市東、南京新街口、重慶江北嘴等23個商圈漲幅在0.5%以內。

與此同時,47.5%的商圈寫字樓租金仍處于下跌階段,受“雙減”政策影響,在前幾季度擴張較快的以K12業務為主的在線教育企業退租較多,致使部分租戶以此類行業較多的商圈空置壓力增加,租金下跌。此外,新興商圈寫字樓新增供應增加,經濟活動在城市和商圈間轉移等因素帶來部分商圈租賃需求降低,租金上漲壓力加大。具體來看,在寫字樓租金環比下跌的商圈中,南昌紅谷灘中心區商圈跌幅最大,為1.30%,成都人民南路商圈、重慶解放碑商圈租金環比跌幅亦在1.0%以上,深圳車公廟、北京麗澤橋、長沙南湖路等18個商圈租金環比跌幅在0.5%-1.0%之間,南京珠江路、成都金融城、上海淮海中路等17個商圈租金環比跌幅在0.5%以內。

3. 租金趨勢:寫字樓需求繼續釋放,業主方預期增強,三季度租金微幅上漲,四季度供應加速入市,短期空置壓力將增加

2021年三季度,國內經濟繼續恢復,寫字樓市場需求繼續釋放,但部分區域受疫情、汛情影響,需求釋放放緩。同時,部分項目受疫情影響未能按計劃于三季度入市,部分城市供應放緩,短期內空置壓力有所緩解,綜合因素帶動寫字樓租金指數監測的全國15個重點城市寫字樓平均租金環比微幅上漲。總體來看,三季度寫字樓租金指數符合年內租金保持平穩的預期。預計四季度,供應迎來小高峰將加劇項目或商圈間的競爭并帶來空置壓力,但經濟持續恢復疊加一系列利好因素將促使寫字樓需求繼續釋放,租金有望保持平穩。

展望未來,國民經濟總體保持恢復的態勢有望持續,結構調整有望繼續穩步推進,寫字樓市場的基本面存在有力支撐。隨著商業地產的開發投資逐漸放緩,未來寫字樓市場供應有望保持穩定,同時企業對于寫字樓運營質量、物業配置、綠色低碳水平等要求不斷提高,存量運營對于寫字樓租金的影響將更加顯著。目前寫字樓租金水平尚未恢復至疫情前水平,仍有恢復空間,預計四季度寫字樓租金指數有望保持平穩,并在明年上半年回歸穩定上漲態勢。

重點城市寫字樓市場表現

1. 供需趨勢:需求繼續釋放但部分城市速度放緩,TMT相關企業需求仍是主力

▍總建筑面積:一線城市甲級寫字樓項目總建筑面積占比超五成,存量相對較大

圖:2021年三季度重點城市甲級寫字樓總建筑面積

數據來源:中指數據CREIS

根據中指監測數據,截至2021年三季度,一線城市甲級寫字樓項目總建筑面積共17060萬平方米,占重點城市總量的54.3%,存量較多;二線代表城市甲級寫字樓項目總建筑面積共14344萬平方米,占重點城市甲級寫字樓總量的45.7%,同時二線內部不同城市存量差異較大,成都、武漢、杭州總量在2000萬平方米以上,重慶、南京、長沙在1000-2000萬平方米之間,天津、青島、蘇州、南昌在1000萬平方米以內。

▍吸納量與空置率:三季度部分代表城市甲級寫字樓吸納量下降,空置率有所上升,需求釋放放緩

圖:2020年四季度-2021年三季度代表城市甲級寫字樓吸納量及空置率

數據來源:中指數據CREIS

2021年三季度,代表城市甲級寫字樓吸納量和空置率呈現分化態勢。具體來看,三季度,北京甲級寫字樓吸納量為24.2萬方,較二季度增長23.5%,需求繼續加速釋放。其他代表城市吸納量均在7萬平方米以內,較二季度均有所下降,降幅均在三成以上,盡管需求仍繼續釋放,但速度放緩。

從空置率來看,兩個一線城市甲級寫字樓空置率較上季度均有所回落,其中廣州受疫情影響,項目交付延遲,新增供應有限,空置率回落至6.8%,為代表城市中最低,北京因需求較為旺盛,空置率回落至16.2%。成都、南京、重慶甲級寫字樓空置率均有所上升,其中重慶市場受“雙減”政策影響較大,在線教育企業退租較多,空置率上升3.5個百分點,達29.5%。

▍租賃案例:三季度,TMT相關企業需求相對較多,仍是租賃市場主力

表:2021年三季度部分重點城市租賃成交案例(部分)

數據來源:中指數據CREIS

2021年三季度,中指數據CREIS共監測到租賃成交案例22筆,其中TMT行業9筆,占比超四成,需求相對較多,金融業、建筑和房地產業、批發和零售業占比均在一成左右。

整體來看,三季度,國內外風險挑戰增多,但我國經濟依舊保持穩定恢復態勢,服務業恢復穩中向好,服務業新動能引領作用不斷增強。積極因素促使寫字樓市場需求繼續釋放,尤其TMT相關企業,三季度監測到多筆面積較大的租賃成交案例。與此同時,部分城市受疫情、汛情以及“雙減”政策影響,需求釋放放緩,綜合因素影響下,部分城市空置率上升,吸納量下降。四季度,在經濟企穩的背景下,寫字樓租賃需求將繼續釋放,但受三季度散點爆發的疫情影響而延遲交付的項目或將在四季度集中入市,預計部分城市甲級寫字樓將面臨空置壓力。

2. 租戶結構:批發和零售業、租賃和商務服務業、科學研究和技術服務業構成寫字樓租戶行業主體

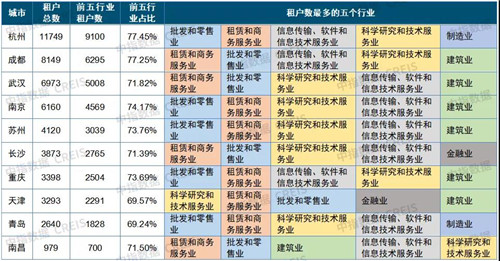

圖:2021年三季度一線城市寫字樓在租租戶結構

數據來源:中指數據CREIS

從租戶數量來看,北京、上海較為接近,均在25000戶以上,深圳、廣州較為接近,均在14000戶以內。從租戶行業占比來看,批發和零售業、租賃和商務服務業、科學研究和技術服務業是寫字樓租戶數量最多的三個行業,但各城市間的特征略有不同。

表:2021年三季度二線代表城市寫字樓在租租戶結構分析

數據來源:中指數據CREIS

從租戶數量來看,杭州超過11000戶,略高于深圳水平,在十個二線代表城市中數量最多,成都、武漢、南京則在6100-8200戶之間,蘇州、長沙、重慶、天津、青島在2600-4200戶之間,南昌租戶數量最少,不足1000戶。

從寫字樓租戶最多的行業比重來看,各城市前五大行業占比之和均在69%-78%之間。各城市租戶數量最多的行業占比均超20%,其中杭州、南京、蘇州、重慶、青島批發和零售業租戶數量最多,成都、武漢、長沙、南昌租賃和商務服務業租戶數量占比最多,而作為京津石高新技術產業帶中心城市,天津租戶數量占比最高的行業則是科學研究和技術服務業,也是十個二線代表城市中該行業租戶占比唯一超過20%的城市。

3. 大宗交易:一線城市寫字樓資產最受青睞,前三季度錄得多筆超50億大額交易

表:2021年前三季度15個重點城市大宗交易案例(成交總價>50億元)

數據來源:中指數據CREIS

2021年前三季度,寫字樓租金指數重點監測的15個城市共監測到大宗交易103宗。從城市等級來看,一線城市共監測到73宗,占比70.9%,其中上海、北京、深圳、廣州交易宗數分別為30宗、24宗、11宗、8宗,上海、北京依舊是交易最為活躍的城市;二線城市中,交易相對活躍的城市有蘇州、杭州、南京,分別監測到9宗、6宗、6宗。從交易金額來看,2021年前三季度重點城市監測到多筆金額較大的大宗交易案例,如中國平安330億收購凱德集團6個來福士項目部分股權,泛海控股197億出售位于北京的民生金融中心等。

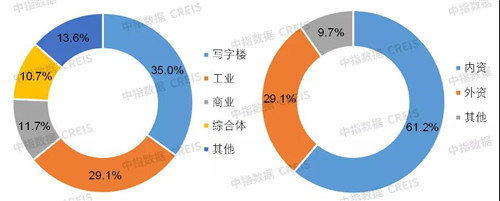

圖:2021年前三季度15個重點城市大宗交易筆數(按物業類型、買家類型分)

數據來源:中指數據CREIS

從物業類型來看,監測到的103宗交易中,寫字樓占比35%,依舊是投資者最青睞的物業類型,此外物流倉儲、數據中心、工業廠房等工業物業交易也較為活躍;按買家類型分,內資買家占比最多,為61.2%,投資活動較為活躍。

總體來看,2021年前三季度,寫字樓大宗交易表現較為活躍,特別是一線市場的寫字樓物業價值仍然受到投資者的認可,同時,外資對于國內大宗交易的關注度也在不斷提高。隨著寫字樓開發運營企業加快輕資產運營管理轉型,寫字樓大宗交易市場有望保持活躍。

來源:中指研究院

編輯:wangdc